美联储“降息梦”被迫推迟 美股大回调迫在眉睫

2024-06-05 【 字体:大 中 小 】

上周,标普500指数下跌0.40%,这是过去十六周中的第二周下跌,也打破了连续五周的连胜纪录。

关键是,自2023年10月下旬以来,标普500指数一直处于近乎垂直的上涨状态。这次反弹的导火索是美联储的鸽派转向——美联储在去年12月的FOMC会议上放弃了“higher-for-longer”政策,并发出了“正常化”政策的信号。

然而,考虑到最近的经济数据(更高的通胀、更强劲的增长),美联储似乎可能被迫推迟正常化计划,无限期推迟,甚至考虑加息。

在这一背景下,美股似乎面临更多阻力,标普500指数近期跌幅可能在未来几周进一步加深。以下是详细的分析。

美联储的SEP预期与数据对比

FOMC去年12月的经济预测摘要(SEP)显示,美联储预计2024年:1)GDP将放缓至1.4%,2)失业率将小幅上升至4.1%,3)核心PCE将降至2.4%。

美联储暗示2024年将降息3次,从5.3%降至4.6%,2025年再降息4次,至3.6%。这是一项正常化政策,也是软着陆情景(没有衰退)。

然而,最近的数据显示:

劳动力市场比预期强劲得多,1月份失业率降至3.7%,新增就业人数35.3万。此外,每周初请失业金人数仍非常低,接近20万人的水平,这也反映出劳动力市场紧张。

根据核心CPI指标,反通胀过程似乎停滞在远高于3%的水平。如果以不含住房的粘性CPI为基准,通胀甚至可能在加速,该指标实际上在去年11月触底,为3.02%,但此后一直上升到3.25%。一些分析师认为,1月份核心CPI通胀意外上涨0.4%是由于住房,而住房原本预计将大幅下降。然而,从上述数据可以看到。即使消除了住房通胀,粘性通胀仍在上升。

另外,尽管1月份零售销售意外下降,但经济仍远强于预期,GDPNow仍预测当前季度GDP将增长2.9%。

因此,根据最近的经济数据,FOMC可能会被迫在3月份会议上修改SEP,并发出2024年降息不到3次的信号,可能从调整为0至2次。

市场预期与现实

美联储深知经济和金融市场稳定面临的两个关键问题:

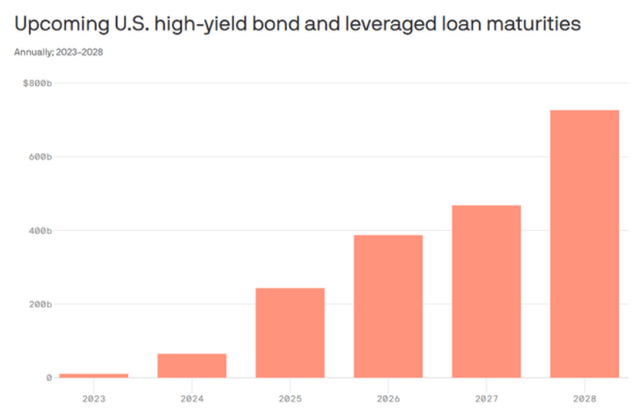

首先,2025年将出现一个重要的债务到期问题,许多企业将被迫为其债务进行再融资,如果利率在2025年之前保持高位,其中许多公司将面临违约,这可能会导致2025年的信贷紧缩。商业房地产公司、地区性银行、一般小型公司以及所有其他较弱或“僵尸”公司将受到最大影响。但同时,它也将对更广泛的经济和市场产生系统性影响。

其次,先前货币政策紧缩的滞后效应最终将开始影响经济,尤其是考虑到与疫情相关的储蓄可能已经耗尽,学生贷款支付已经恢复。这可能会导致经济衰退,而在选举年,这种情况在政治上是不希望发生的。

其次,先前货币政策紧缩的滞后效应最终将开始影响经济,尤其是考虑到与疫情相关的储蓄可能已经耗尽,学生贷款支付已经恢复。这可能会导致经济衰退,而在选举年,这种情况在政治上是不希望发生的。因此,市场将美联储的鸽派转向解读为一个信号,即美联储希望避免2024年的经济衰退,更重要的是避免2025年的债务到期问题,并在最初定价了2024年更激进的宽松政策——市场一度预期降息超过6次。

事实上,美联储确实需要在2024年大幅降息,以避免2025年的债务到期问题,所以这些都是合理的预期。然而,这种“希望”是通胀会崩溃,并允许美联储大幅削减。不幸的是,目前的数据并不支持这种“假设”。

宏观背景和当前市场预期

美联储在去年10月和12月放弃“higher-for-longer”政策后,金融状况大幅放松。

然而,在美联储在1月份的会议上重新将立场定为“higher-for-little-longer”后,市场开始对美联储的SEP预测进行定价,两年期国债走势暗示2024年美联储将降息3次。

十年期国债收益率和美元都出现上升,这主要是由于实际收益率的上升——表明金融状况正在收紧。因此,随着两年期国债重新定价,市场预期与美联储的SEP预测将更加一致,金融状况将趋于收紧。

但由于人工智能热潮,标普500指数却一直在上涨,领涨的大型科技股数量不断减少。具体来说,标普500指数在美联储1月份转向鹰派立场后下跌,但该指数因Meta(META.US)在财报公布后飙升20%而反弹。1月份CPI报告公布后,标普500指数出现下跌,但在英伟达(NVDA.US)、超微电脑(SMCI.US)和ARM(ARM.US)的带动下,该指数又一次强劲反弹。

股市面临压力

金融状况可能将进一步收紧,因为两年期国债收益率反映了美联储3次降息的定价,这也表明随着实际收益率的上升,十年期国债收益率将上升,美元也将走强。这表明标普500指数将进一步下跌。

此外,美联储还可能修改SEP预测,暗示在2024年降息不到3次,这意味着金融状况将再一步收紧,而随着估值的收缩,股市甚至将出现更严重的抛售,这将对定价过高的科技股产生最大影响。

另一种可能是,1月份零售销售的意外下降可能会开始在其他数据中显现出来,尤其是初请失业金人数,这可能预示着经济衰退即将来临,以及股市的衰退性熊市。

关于人工智能主题和大型科技“泡沫”,英伟达将于当地时间2月21日美股盘后发布财报,这是一个可能戳破泡沫的事件。

总结

目前,金融状况趋于收紧,并且,随着市场和美联储适应通胀现实,金融状况可能将不得不继续收紧。这是短期内标普500指数的负面催化剂。

不过,1)美国经济当前仍然没有接近衰退边缘,2)没有出现系统性的信贷紧缩,3)预计美联储仍不会实际加息。

这说明,标普500指数可能只是在回调中——从技术分析上讲,阻力位是之前的高点和上升通道的顶部,下一个支撑位在4800点左右的50日移动均线。

但这也并不意味着投资者不需要保持谨慎,随着11月大选的临近,以及2025年债务到期的临近,除非美联储大幅降息,否则股市的状况将继续恶化。

猜你喜欢

3月行情即将展开,两大行业历史战绩佳,这一“重要时间”也将开启

2586

2586

揭秘最受推崇的股票交易平台排行

5376

5376

中国国家文化产业 2023年度年报显示, 已经行使和归属的购股权分别为50, 049, 000份和73, 100, 000份

786

786

合成生物学的狂欢与迷途:资本追捧玩家涌入,A股龙头股价表现两极分化

671

671

长歌行:阿隼的四大强敌,涉尔只是小喽啰,大可汗第二,第一是她

9979

9979

肉夹馍教你在家做,无技巧无难度,馍香肉嫩,比买的好吃

5517

5517

新中式厨房,莱德斯的东方烹饪美学!

9595

9595

关注市场需求不及预期 LG新能源放缓美国电池工厂建设

6789

6789

2月7日基金净值:富国消费主题混合A最新净值228,涨289%

4058

4058

韦布望远镜观测到迄今最古老黑洞

3987

3987

领益智造:4月30日获融资买入933093万元,占当日流入资金比例为1362%

最高增长273%!新能源汽车,数据爆表!_销量_比亚迪_同比增长

2025年盛劲强医生最新的三种预约挂号方式_微信_人员_临床

邮储银行走进乡镇社区 金融活水赋能乡村振兴

超2800股上涨!房地产股突然回落 花旗、汇丰看好

【数读IPO】今日1只新股上市 公司携手瑞幸、蜜雪冰城等知名茶饮品牌

百度为何今年也要回归香港上市?美国管制正收紧

文华财经指标公式源码博易大师多空趋势王主图指标源码

强美元下亚洲货币承压 离岸人民币逼近73、日元或再创新低

华为哈勃入股苏州同元软控 后者为信息物理系统建模仿真工业软件产品研发商

领益智造:4月30日获融资买入933093万元,占当日流入资金比例为1362%

最高增长273%!新能源汽车,数据爆表!_销量_比亚迪_同比增长

2025年盛劲强医生最新的三种预约挂号方式_微信_人员_临床

邮储银行走进乡镇社区 金融活水赋能乡村振兴

超2800股上涨!房地产股突然回落 花旗、汇丰看好

【数读IPO】今日1只新股上市 公司携手瑞幸、蜜雪冰城等知名茶饮品牌

百度为何今年也要回归香港上市?美国管制正收紧

文华财经指标公式源码博易大师多空趋势王主图指标源码

强美元下亚洲货币承压 离岸人民币逼近73、日元或再创新低

华为哈勃入股苏州同元软控 后者为信息物理系统建模仿真工业软件产品研发商